ストキャスティクスは80%以上で買われすぎ、20%以下で売られすぎという簡単な説明がありますが、それをシグナルとしてエントリーしていたら損失が積み上がってしまいます。

買いの勢力が強い、あるいは買いはそろそろ手仕舞いというスタンスで見ると有効に使うことが可能です。

ストキャスティクス

Stochastic は1950年代に George Lane 氏が開発したテクニカル指標です。

… ロケットが空中で上昇するのを眺めていると、下降する前に減速する必要があります。勢いは常に価格の前に方向を変えます…

と彼は2007年のインタビューで語ったと伝えられています。

Reference: TradingView

相場のモメンタムが価格に先行すると考え、そのようなインジケータを開発したわけです。

1. 計算式の意味

2. %Kの意味

3. %DとSlow%D

4. スプレッドシートで計算

5. 買われすぎ・売られすぎ

6. ダイバージェンス

7. ブル・ベアセットアップ

8. ファースト・ストキャスティクスと

スロー・ストキャスティクス

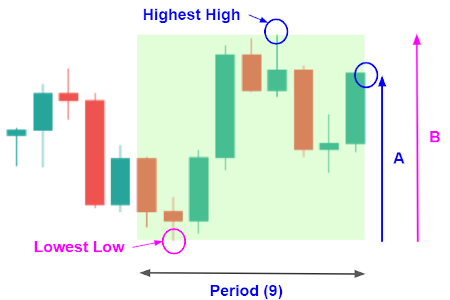

計算式の意味

ストキャスティクスの計算式の意味は、

期間内の最高と最低の価格の中で直近の終値の位置を%で表す計算をしています。

ストキャスティクスには、%K, %D, Slow%D の3つのラインがあります。

%K = A / B x 100 [%]

- A:Current Close – Lowest Low

- B:Highest High – Lowest Low

- Current Close: 直近終値

- Lowest Low: 過去k期間の最安値

- Highest High: 過去k期間の最高値

- k:5、9,14が使われている

%D = A のd期間合計/ Bのd期間合計

- d:通常は3

Slow%D = %Dの sd 期間の平均

- sd:通常は3

%Kの意味

過去の高値と安値の間で現在値がどの位置かというのが基本ですが

元は%Kでこれが一番重要です。

%DとSlow%Dは%Kを平均化しているもので通常は3を使います。

%K = A / B x 100 [%]

この計算式の意味は、

期間を9とした場合、

%KはA/Bであり、

期間内の最高と最低の価格の中で直近の終値の位置[

ストキャスティクスが100%や0%というのは、期間が短いと頻繁に発生します。

Stochastic = 100%

Stochastic = 100% Stochastic = 0%

Stochastic = 0% Stochastic = 55%

Stochastic = 55%%Kはその期間での買いと売りのモメンタム、勢いを比率%で知ることができるわけです。

%D と Slow%D

%D = A のd期間合計/ Bのd期間合計

- A:Current Close – Lowest Low

- B:Highest High – Lowest Low

%Dは%Kで計算した、AとBを指定期間だけ合計して除算で比率を出します。

%Kは敏感に反応するためダマシが起きやすくそれを平滑化する目的です。

単純移動平均としても(同じではないですが)似たような結果となります。

Slow%D = %Dの sd期間の平均

これは単純移動平均とすることで求められます。

スプレッドシートで計算

実際の計算をGoogle スプレッドシートで計算してみました。

MT4の簡単なEAを作りStochasticの計算だけさせてみましたが、MT4はデフォルトでは%D,Slow%Dが計算されます。

MT4のStochasticの設定を、5,3,3 とすると

Main は%D, シグナルはSlow%Dの計算値が出てきます。

5,3,1 の場合は

Main は%K, シグナルは%Dの計算値となります。

尚。これはTradingViewに内蔵しているStochastic(STOCH)も同じです。

買われすぎ・売られすぎ

80%以上で買われすぎ、20%以下で売られすぎという説明が時々あります。

間違いではないですが、それで逆張りするとあまり利益にならないか、トレンドが継続して損失になることもあります。

ストキャスティクスの意味するところはモメンタムの強弱なので、トレンドがより強く継続することもあり、

- トレンド継続中の「押し目」あるいは「戻り」

- トレンドの「転換」

という意味を想定しているのがいいと考えられます。

80%、20%のレベルを越えたという事象だけでは判断しずらいので、他のファクターが必要でしょう。

ダイバージェンス

価格が高値切り上げに対して、ストキャスティクスのピークが切り下がる現象です。

逆に価格が切り下がる動きにたいして、ストキャスティクスのボトムが切り上がる現象。

その後、価格が下落してトレンド転換の予兆となることもあります。(必ずではない)

これを逆張りのシグナルとするには精度があまりありません。

そろそろ保持していたポジションの決済を考えるという意味でダイバージェンスはモメンタム、上昇・下降の勢いが弱まったという解釈が適当でしょう。

ブル・ベアセットアップ

ブルセットアップ(買い)とベアセットアップ(売り)のことで、

これは、George Lane 氏が提唱する具体的なエントリー方法です。

ベアセットアップ、売り仕掛けで、ダイバージェンスに似ていますが同じではありません。

青い破線がダイバージェンスですが、それではなく赤いラインです。

価格の安値が切り上げられているのに、ストキャスティクスのボトムを切り下げているところでセットアップ

次の価格の高値更新で売りのエントリーします。

ブルセットアップ、買い仕掛けはこの逆となり

価格の高値が切り下げられているのに、ストキャスティクスのピークが切り上げられているところでセットアップ

次の価格の安値更新で売りのエントリーを仕掛けます。

ファースト・ストキャスティクスと

スロー・ストキャスティクス

%Kと%Dの組み合わせをファースト・ストキャスティクス

%DとSlow%Dの組み合わせをスロー・ストキャスティクス

このペアでエントリーする戦略です。

それぞれの2本のラインのGC:ゴールデンクロスとDC:デッドクロスを使った仕掛けができます。

上の例はUSDJPYのH4で、スローストキャスティクスのケースです。

DC、デッドクロスで売りを仕掛けると下落開始でそれなりに利益が取れそうです。

GC、ゴールデンクロスは少しの利益で終わるかもしれませんがそれなりに価格の底値を知らせてくれています。

このときのストキャスティクスの設定は

%Dが26としています。どの時間足で%K、%Dのパラメーター設定はそれなりに最適なものを探っていける余地がありそうです。

26という期間は一目均衡表などで使われているものですが、こちらの本を参考にしました。

ストキャスティクスのエントリー、損切、利確の戦略が載っています。

[PR]

真・チャート分析大全

実際の本は大きいので、

Kindleに入れておけば

スマホでもPCでも勉強できます

関連ページ: