株やFXなどは簡単には予測がつきません

例えば、世界的な数学者や金融に詳しい人あるいは著名な経済学者だったら簡単に予測でき、儲けられるのではと考えてしまいます

その答えとなる過去の出来事がありました

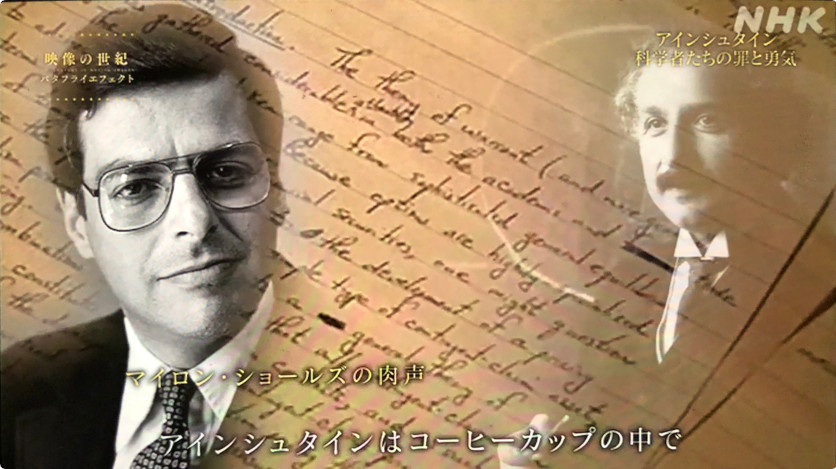

Ref: 映像の世紀バタフライエフェクト「アインシュタイン 科学者たちの罪と勇気」より

LTCM ドリームチーム

LTCM(ロングターム・キャピタル・マネジメント)は、1994年に設立されたヘッジファンドで、その構成メンバーはFRB(アメリカの中央銀行)の元議長や

後にノーベル賞を受賞した経済学者達でした

- ジョン・メリウェザー(ソロモン・ブラザーズ)設立者

- デビッド・マリンズ(元FRB議長)

- マイロン・ショールズ(経済学者、1997年ノーベル経済学賞受賞)

- ロバート・マートン(経済学者、1997年ノーベル経済学賞受賞)

金融工学理論を駆使して利益を出そうとしたLTCMの話ですが、最終的には破綻してしまいました

どんな投資をして破綻に至ったのか、そしてそこから何らかの教訓は得られるのでしょうか

レラティブ・バリュー取引

LTCMの投資方法はレラティブ・バリュー取引と言われ、市場の歪みを利用したもので

- 割高な債券を空売り

- 割安な債券を買い

債券価格が元の価格に戻ったら両方から利益出る取引手法です

債権は株のように値下がりをずっと続けることはあまりなく、どこかで価格が戻る傾向があり

例えば国債は信用力が高いため元の価格に戻りやすいなど

この「割高な債券」と「割安な債券」といのが分かれば苦労は無いのですが

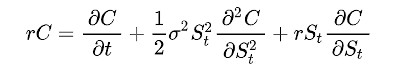

これをコンピューターを使って自動的に判断するもので、この元になるのが ブラック–ショールズ方程式 です

マートンとショールズは自らの金融工学の理論を実践し1997年ノーベル賞受賞となったのです

Ref: 映像の世紀バタフライエフェクト「アインシュタイン 科学者たちの罪と勇気」より

4年間の高実績

LTCMは1994年2月24日に運用を開始して最初の4年間は好調で、95年には43%、96年には41%の高率配当利回りを叩き出し、それにより多くの投資マネーを集めて資産を運用するようになりました

年利10

アジア通貨危機とロシア財政危機

1997年にアジア通貨危機と、その翌年1998年に発生したロシア財政危機に際して

LTCMは、

- ロシア国債が債務不履行を起こす確率は100万年に3回

- マーケットの動揺は短期間に収束する

と予測し新興国債券と株式を大量に買い付けました

結果的に状況は更に悪化してLTCMは破綻状態に至ったわけです

LTCMが崩壊すると、金融市場に多大な影響を与え恐慌になりかねないと、FRBは最低限の資金の融通と当面の取引を執行させて緩やかに解体させていくことで沈静化を図りました

救済融資のうち9割が1999年中に返還し翌年までにLTCMは清算されたました

LTCM破綻の教訓

結局は破綻に至ったLTCMですが、そこから我々が得られる教訓は一体なんでしょう

- 金融工学という理論に盲目となる

- 相場は物理法則の方程式では解けない人間的な要素を無視はできない

- 自動売買でたとえ何年も利益が出ていても破綻するものもある

実証、EA自動売買は儲かるのか

- 理論から外れたと気づいたら損切り

- アジア通貨危機という状況で損切りをしておけば破綻まで至らなかったのではないか、目の前の損失を取り返そうと冷静さを失ってはいけない

含み損を切れない、プロスペクト理論を知る

- アジア通貨危機という状況で損切りをしておけば破綻まで至らなかったのではないか、目の前の損失を取り返そうと冷静さを失ってはいけない

- 経済学の、金融のプロですら破綻するという相場の世界では常に誰もが初心者

関係者達のその後:

- ジョン・メリウェザー

- JWMパートナーズという新しいヘッジファンドを設立

世界金融危機が発生し損失を出して2009年7月にファンドを閉鎖 - 2010年にJMアドバイザーズを立ち上げる

- JWMパートナーズという新しいヘッジファンドを設立

- マイロン・ショールズ

- 1999年ヘッジファンドのプラチナム・グローブを立ち上げるが、2008年に破綻

- その後ジャナス・ヘンダーソンで勤務

- ロバート・マートン

- 1998年~2010年ハーバード・ビジネススクール教授

- 2010年ハーバード大学名誉教授