リスク・オンでリスクを取り、リスク・オフでリスクを回避という意味ですが、オンオフにより買われたり売られたりしやすい通貨があります。

* 2022年からのアメリカの政策金利上昇で、日米金利差での円安影響が強くなっていて

以下のリスクオフの考え方が弱まっています

リスクオン・リスクオフ

世界の経済状況により買われやすい通貨、売られやすい通貨があるのが一般的に言われていますので知っておきましょう。USDは両方に絡みます。

リスク・オン:

相場全体に景気の大幅改善や、金融不安の解消などへの楽観論が支配し、リスクを取って大きくリターンを狙う投資が増えてきます。

リスクオンで買われやすい通貨

USD USD |

EUR EUR |

GBP GBP |

CAD CAD |

AUD AUD |

リスク・オフ:

一方で金融不安、景気の縮小、金融危機などの悲観論からリスクを取らずに相対的に安全な投資に移行する事をリスクオフと言います。

リスクオフ買われやすい通貨

USD USD |

CHF CHF |

JPY JPY |

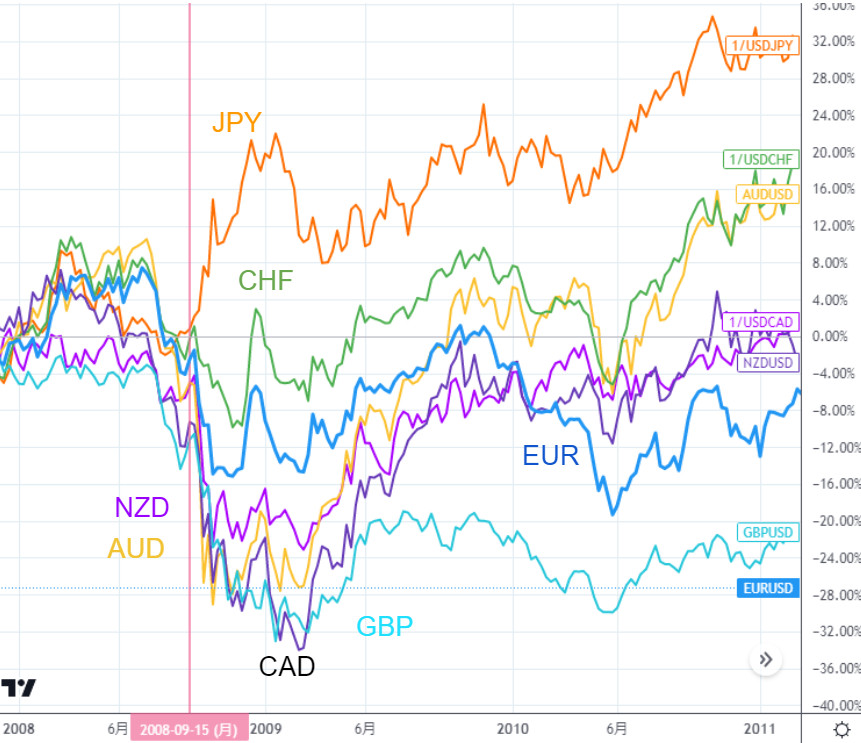

リーマンショック以降にこのリスクオン・オフが言われています

2008年9月15日のリーマンブラザーズ経営破綻からの為替通貨の動向を見てみると分かります

このグラフはUSDに対して各通貨が強いか弱いかを表しています

USDよりも強かったのは JPY、CHF です

逆に下落していたのが CAD, GBP, AUD, NZD, EUR というのが分かります

リスク・オンで買われる通貨

主要通貨以外でリスクオンで買われる通貨はどれでしょうか。

これはその時の状況によりますが、原則的にリスクを取ってリターンが大きいということで

新興国の通貨で金利が高い通貨です。

新興国通貨

例えばトルコ、南アフリカなどは金利が高いのですが、先進国に比べて不安定要因があります。

リスクオンでは買われ、リスクオフで売られる通貨でしょう。

いわゆるハイリスク・ハイリターンです

| 通貨 | 政策金利 | 改正日 |

TRY:トルコリラ TRY:トルコリラ |

37.00% | 2026/01/23 |

MXN:メキシコペソ MXN:メキシコペソ |

7.00% | 2025/12/19 |

ZAR:南アフリカランド ZAR:南アフリカランド |

6.75% | 2025/11/21 |

Ref: 東京金融取引所:主要各国政策金利

資源国通貨

またリスクオンで買われる通貨として資源国通貨があります。世界的に産業が活発になり製造業が資源である石油、鉱物を購入するので有望ということです。

| 通貨 | 資源 | 政策金利 | 改正日 |

CAD: カナダドル CAD: カナダドル |

石油 | 2.25% | 2025/10/29 |

AUD: オーストラリアドル AUD: オーストラリアドル |

鉱物 | 3.85% | 2026/02/04 |

NZD: ニュージーランドドル NZD: ニュージーランドドル |

乳製品 | 2.25% | 2025/11/26 |

カナダドル:

カナダは石油輸出国です。景気がよくなり石油消費が増えるリスクオンではカナダ通貨が買われやすいと言えるのが今の流れです。

オーストラリアドル:

以前はオーストラリアと中国は資源の輸出入で密接にあるため、中国リスクがオーストラリアドルに表れていました。中国の通貨人民元は中国政府の厳しい制限や価格操作で、外為市場では信頼性が無いため代わりに豪ドルが注目さていました。

但し、オーストラリアが中国に乗っ取られるという不信感から脱中国依存のため、商売相手を変えています。

ただ、資源の需要に左右されることでリスク・オンで上がる通貨であることはしばらくは変わらないでしょう

経済依存してきた中国に、真っ向から歯向かうオーストラリアの勝算は?

ニュージーランドドル:

ニュージーランドは原油、鉱物資源ではないのですが資源国と言われています。実際は酪農製品の輸出(輸出の3割程)が大きいですがやはり、オーストラリアとの経済的な結びつきが強く影響を受けます。

新興国でも資源国でもありませんがEURとイギリスポンドもリスクオンで買われる通貨です。

ユーロ、ポンド:

- 軍事紛争やヨーロッパ地域での地政学リスク、世界的な金融不安の後退で上昇、その逆で下落傾向

- 金融緩和政策が後退、予想以上に良い経済指標で上昇、その逆で下落傾向

| 通貨 | 政策金利 | 改正日 |

EUR: ユーロ EUR: ユーロ |

2.15% | 2025/06/11 |

GBP: イギリスポンド GBP: イギリスポンド |

3.75% | 2025/12/18 |

Ref: 欧州中央銀行(ECB)による金融政策の現状-外務省国際経済課

- (注1) 預金ファシリティ金利:-0.50%

- 民間銀行が一時的に過剰となった資金を中央銀行に預け入れる際の利子

- マイナス金利で民間の余剰資金は中央銀行への預け入れではなく、市場での運用に向かう

- (注2) 主要リファイナンス・オペ金利: 0.00%

- ECBの主要政策金利

- ユーロシステムが定期的に行う公開市場操作において金融機関が入札可能な下限金利に相当

- (注3) 限界貸付ファシリティ金利 0.25%

- 金融機関が急な資金需要が生じた際に、オーバーナイト資金をECBか

ら借り入れる際の金利 - 実質的なECB政策金の上限

- 金融機関が急な資金需要が生じた際に、オーバーナイト資金をECBか

リスク・オフで買われる通貨

リスクオンは金利が高い通貨で銀行に預けていれば利子が付きます。リスクオフでは金利が低い通貨であっても戦争に巻き込まれない、経済が安定しているなどの国の通貨となります。特にスイスフランと円です。

| 通貨 | 政策金利 | 改正日 |

USD: 米ドル USD: 米ドル |

3.50% ~ 3.75% | 2025/12/11 |

JPY: 円 JPY: 円 |

0.75% | 2025/12/22 |

CHF: スイスフラン CHF: スイスフラン |

0.00% | 2025/06/20 |

注)但し、日本円は2022年からの新型コロナ開けからの世界的なインフレ対策で

各国が金融引き締めをしていますが、日本円だけがアベノミクスからの金融緩和を止められず

金利差が5%も開き、結果超円安となりました

この円安がリスクオン・オフの影響以上となっています

リスク回避国通貨

スイスフラン:

スイスはご存知の永世中立国で、戦争が起きても直接的な影響は受けにくい国です。

また大富豪がプライベートバンクに大金を預けているといわれていて、安全資産としてスイスフランがリスクオフでは注目されます。

日本円:

外国勢からすると積極的にリスクオフで買われるというより、他の米ドルやスイスフランが買えないような状況での消極的な理由が多い。日本の経済などに関係なく買われるので分かりにくいことがあります。

日本の景気が悪い、悪材料がたくさんあるのに円が買われるときはその理由を思い出すといいでしょう。

日本は世界最大の債権国ではあります。国の借金がGDPの2倍以上ありますが、借金の相手は国民です。これがアメリカドルだった場合には大変なことになります。

米ドルは両方

米ドルは基軸通貨ということでリスクオフで買われる通貨とも言えますが、金利も上がってきたのでリスクオンというケースもありそうです。

では、USDJPY, USDCHF, CHFJPYのじゃんけんゲームのような場合はどうでしょうか

- 最終的に安心を求める先はUSD、有事のドル買い

- 不安の原因がアメリカにある場合はCHF, JPY

- ヨーロッパでの経済的な問題についてはCHFも影響を受ける

- 地理的に火種の中東から遠いというだけの理由の消去法で残ったJPY

まとめ

ここまではFXということで通貨に注目していますが、世界の大口投資家はFXだけで利益を取ろうとしているわけではなく、むしろ派生的に通貨を買ったり売ったりしているということも考慮すべきでしょう。

景気が悪くなったときに買われるものは昔から金だったり、国債などの債権だったりします。例えば日本の投資家がより安全だと思うアメリカの国債を買う場合は、円を売って米ドルを入手して米国債を買います。つまり円売りドル買いをしたことになります。

さて、今がリスクオンなのかリスクオフなのかは以下の物を調べるとわかってきます

- 金相場

- 10年・2年物アメリカ国債

- VIX指数

これらをTradingViewを使うとチャートで確認できますので便利です。

まとめとして、リスクオン・オフで買い売りの通貨ペアはどれでしょう

- リスクオン:GBPJPYの買いとかAUDCHFの買い。

- リスクオフ:例えばAUDJPYなどのクロス円の売り、CHFクロスの売り。

- USDは状況次第

| リスクオンで買われる | リスクオフで買われる |

| USD | USD |

| EUR | CHF |

| GBP | JPY |

| CAD | |

| AUD |

Reference:

東京金融取引所:主要各国政策金利

欧州中央銀行(ECB)による金融政策の現状-外務省国際経済課