FXをやり始めたときは確定申告が必要だなんて考えずに売った買ったとやり始めたかもしれませんが、利益になれば必須ですが損失でも確定申告をした方がメリットがある場合があります。

FX確定申告

FXでは株のように源泉徴収されるものはないので、

年間の利益に対して自分で確定申告をして納税しないといけません。

また、損失が出た場合でも損失繰越ができる場合がありので確定申告をしておいたほうがいいでしょう。

1. 確定申告書類の準備

2. FX業者により税率が異なる

3. 認められる必要経費は

4. 20万以下の利益は申告不要とは言えない

5. 損失で確定申告しないのはダブル損

6. 損失繰越を知らなかった

7. FXと損益通算できるもの

8. 会社にFX副業を知られたくない

9. 損失繰越をさかのぼって申告したい

確定申告書類の準備

確定申告書類を入手するには以下のどれかになります。

- 税務署などの関係機関に取りに行く

- 確定申告書等作成コーナーからダウンロード

を使えば税金の計算も自動でできるのでメリットは大きいです。

確定申告書等作成コーナーを使って書類作成した後に申請するやり方が3種類あります。

FX業者により税率が異なる

FX業者には大まかに2種類あり税率は異なります。

- 申告分離課税

- 金融商品取引業の登録業者で、主に国内FX業者

- 第一種 金融商品取引業 関東財務局長 第○○○○ のような表記があります

- 税率は固定 20.315%(所得税15

- 総合課税

- 金融商品取引業の無登録業者で海外のFX業者(XMなど)

- 累進課税になるので収益で税率が上がる、所得税の税率-国税庁 から税率を調べます。例えば3,300,000円 から 6,949,000円までで税率が20%になり、それ以下では税率は低くそれ以上では税率が増える。

- 金融庁は無登録業者での取引を推奨していません

税制が異なるものは損益通算ができないので注意です

認められる必要経費は

FXの必要経費はどの程度認められるのでしょうか

明らかにFXのために使われた経費は認められます。例えば、

- FXの書籍

- FXのセミナー代

- FXのセミナー代に参加するための交通費等

- FXの自動売買ソフト

- 自動売買のためのVPSレンタル代

あいまいなものとして、

- ネットワーク通信料

- パソコン

- スマホ

確かにFXのためにPCやスマホを使ったのは事実でしょう、問題としてはそれ以外の私用でも使っていませんかという指摘が税務署から入ると想定されます。

その場合は家事按分することができます。

国税の見解では、

「取引の記録などに基づいて、業務遂行上直接必要であったことが明らかに区分できる場合のその区分できる金額に限られます」

やさしい必要経費の知識 – 国税庁

- アパートで専業トレーダーであれば、FXで使用する部屋の面積が全体の20%であれば、家賃の20%

- インターネットを毎日1時間ほどFXのために使用しているとして、それは私用で使う分の3割ならインターネット通信費の30%とする。但し、明確に区分することが難しいかもしれませんが

- パソコンは高額なものは減価償却などになります

領収書:

現金で支払った場合は領収書を保管しないといけません。個人の場合はおおむね5年間

領収書よりもお店の発行する「レシート」の方がむしろ信頼度が高いそうです。

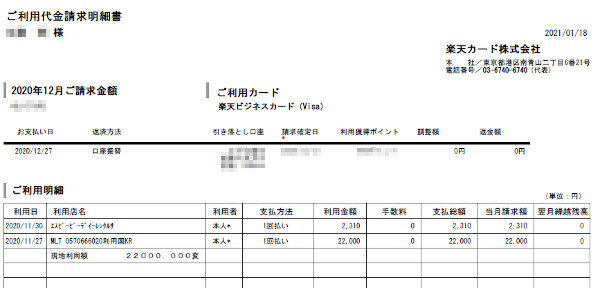

クレジットカードはお店でもらう控え(利用明細)は領収書ではないのですが領収書の代わりにできます。

ネットで購入して控えが無い場合や、クレジットカード会社からの利用明細だけでは何の品目か分からない時があるので、契約締結時のメールなども取っておきましょう。

SPPDレンタルサーバーはそれなりにわかるけど、その下の海外の購入イ品目は何物か分からない

20万以下の利益は申告不要とは言えない

確かに国税庁のHPには20万円以下の収入は申告が「免除」されるという記述があります。

「公的年金等に係る雑所得以外の所得金額が20万円以下」

また、給与所得者で確定申告が必要な人からもそれと読み取れます。

ただしこれは注意点が2つあり、

- 年末調整を既に終えて所得が確定している

サラリーマンでない個人や個人事業主はこれにあたらないのと

給与を複数からもらっていて年末調整していない場合です。また、

- あくまで所得税

HPには続けて「住民税については、「市区町村からのお知らせ」を参照してください」とあります。

FXの税率は 20.315%(所得税15

確定申告しておけば住民税はそれにより請求されます。

損失で確定申告しないのはダブル損

FX業者が国内業者で申告分離課税のケースでは損失繰越が3年間認められます。

ただし確定申告が必要になります。

例えば、一昨年10万円の損失で終り、昨年20万円の利益が出た場合の確定申告では

損失繰越をしてない場合は、ざっくり4万円の課税がされます

10万円の損失を確定申告で計上しておくと、去年の利益は10万円差し引かれ2万円の課税で済みます。

損失繰越を知らなかった

そもそもそんな制度があることを知らなかったという人から、損失が出てもう2度とやらないと思って確定申告の損失繰越をしなか人に朗報です。

さかのぼって申告をやり直すことは可能です。但しl

- 確定申告書を提出していないこと

提出するものは、

先物取引に係る雑所得の金額の計算明細書

確定申告書付表(先物取引に係る繰越損失用)

FXと損益通算できるもの

複数のFX業者で口座を持ってトレードして利益と損失が出た場合の損益通算は税制が同じであれば通算できます。FX業者により税率が異なる

金融商品取引業の登録業者間の損益通算できます。(主に国内のFX業者)

また未登録業者同士(主に海外のFX業者)でも通算できます。

例)

DMM:+30万円

楽天FX:-20万円

ならば+10万円の利益になります。

損益通算ができるものをまとめると、

| 損益通算ができる | |

| FX(国内業者) | 先物、オプション、CFD など |

| FX(海外業者) | 暗号資産(仮想通貨)フリマ収益、アフィリエイト、印税など |

| 上場株式 | 債券、公社債投信、ETF、REIT など |

海外FX(金融商品取引業未登録業者)は暗号資産と損益通算できるので、これは意外とメリットかもしれません

会社にFX副業を知られたくない

FXをやっていることが会社にバレてしまうことがあります

と言っても経理のお姉ちゃんが、○○さん市民税が急に高くなったわね

という感じでそれが即問題になるとも思えませんがあまりいい気はしません。

また、会社が副業を禁止している時代錯誤なところもあり、その場合は副業なのか疑われるでしょう。例えば株であれば会社の自社株を持つこともあるので分かりにくいかもしれませんが

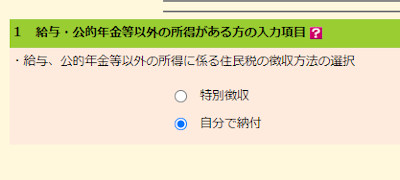

ある程度バレにくくするには住民税を自分で納付するように確定申告で提出すればいいようです。

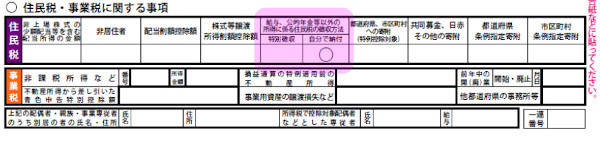

「第二表」の住民税・事業税に関する事項で

給与、公的年金以外の所得に係る住民税の徴収方法を

自分で納付を選択します

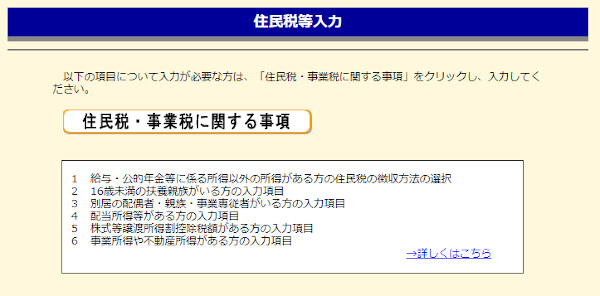

これは確定申告書等作成コーナーからは分かりにくいところにありますが、

「住民税・事業税に関する事項」をクリックすると

選択ができます

FXが副業かどうかという問題がありますが、以前にハローワークで失業保険をもらっているときがありました。通常失業保険給付中に仕事をしすぎると就職したとされ給付中断になるか、あるいは短期の仕事は収益を報告する義務があるのですが、FXで儲かったので報告すると

「FXは(ハローワークが認める)仕事ではない」と言われたことがあります。

また税務署でもFXなどはあぶく銭という博打で儲けた金という感覚がまだ残っている気がします。

近く学校で「投資信託」の授業が始まるようですが、投資にたいする考え方が変わることを願います。

損失繰越をさかのぼって申告したい

申告の修正、さかのぼって申告についていくつか種類があります。

- 申告期限内:訂正申告

- 申告期限後:

- 少なく納税:修正申告

- 多く納税:更正の請求

- 申告をしてない:期限後申告

訂正申告

申告した後で忘れていたので申告し直したい場合もあると思います。

- 確定申告期限内で訂正したい

- 本来払うべき納税額が少ない場合、あるいは税金還付が多い

提出した申告データに誤りがあり、訂正したい – e-Tax – 国税庁

修正申告

- 確定申告期限後で誤りを修正したい場合

- 納税額を少なく申告した

- 還付額を多く申告した

更正の請求

昨年例えば100万円の利益がてざっくり20万の税金がかかりますが実は一昨年は100万円の損失があり、損失繰越をやってなかった。というケースです。

- 確定申告期限後に多く納税したのが分かった

- 法定申告期限より5年以内(但し、損失繰越は3年分しかさかのぼれない)

- FXは国内業者で損失繰越が可能な場合

- 必ずしも認められるとは限らない

所得税及び復興特別所得税の更正の請求手続更正の請求に係る電子通知等について – e-Tax – 国税庁

期限後申告

忘れていたとしても、しっかり無申告加算税が課されます。

納付すべき税額に対して、50万円までは15%、50万円を超える部分は20%の割合を乗じて計算した金額です。

ただし、税務署の調査を受ける前に自主的に期限後申告をした場合には、この無申告加算税が5%の割合を乗じて計算した金額に軽減されるそうです。

申告のやり方は、期限後だからといって追加の様式もないので、通常の確定申告をする場合と同様です。

疑問点は質問してみてもいいでしょう

税についての相談窓口 – 国税庁

関連記事: